- Tópicos que más me gustan y/o interesan

- La presencia de entradas anteriores con las que podría perfeccionar y complementar la entrada

Éste último factor me ha llevado a coger los riesgos de los créditos rápidos.

¿QUÉ SON LOS CRÉDITOS?

El crédito es una operación financiera en la que una persona (el acreedor) realiza un préstamo por una cantidad determinada de dinero a otra persona (el deudor) y en la que este último, se compromete a devolver la cantidad solicitada (además del pago de los intereses pactados previamente) en el tiempo o plazo definido de acuerdo a las condiciones establecidas para dicho préstamo.

TIPOS DE CRÉDITOS

- Créditos de Consumo:

- Créditos Comerciales:

Cantidad de dinero que otorga el Banco a empresas de diverso tamaño para satisfacer necesidades de Capital de Trabajo, adquisición de bienes, pago de servicios orientados a la operación de la misma o para refinanciar pasivos con otras instituciones y proveedores de corto plazo y que normalmente es pactado para ser pagado en el corto o mediano plazo. Cabe señalar que se trata de una denominación comercial, propia de cada institución que lo otorga.

Cantidad de dinero que otorga el Banco a empresas de diverso tamaño para satisfacer necesidades de Capital de Trabajo, adquisición de bienes, pago de servicios orientados a la operación de la misma o para refinanciar pasivos con otras instituciones y proveedores de corto plazo y que normalmente es pactado para ser pagado en el corto o mediano plazo. Cabe señalar que se trata de una denominación comercial, propia de cada institución que lo otorga.- Créditos Hipotecarios:

Crédito que otorga el Banco para la adquisición de una propiedad ya construida, un terreno, como también para la construcción de viviendas, oficinas y otros bienes raíces, con la garantía de la hipoteca sobre el bien adquirido o construido; normalmente es pactado para ser pagado en el mediano o largo plazo (8 a 40 años, aunque lo habitual son 20 años).

Crédito que otorga el Banco para la adquisición de una propiedad ya construida, un terreno, como también para la construcción de viviendas, oficinas y otros bienes raíces, con la garantía de la hipoteca sobre el bien adquirido o construido; normalmente es pactado para ser pagado en el mediano o largo plazo (8 a 40 años, aunque lo habitual son 20 años).

Éstos tres son los más habituales pero, actualmente ha surgido un nuevo tipo de créditos que está pegando un "pelotazo" bastante considerable, y estos son los créditos rápidos que trataremos a continuación:

¿QUÉ SON LOS CRÉDITOS RÁPIDOS?

Son una modalidad de crédito al consumo con unas características peculiares ya que suelen consistir en pequeña cantidades de dinero dirigidas fundamentalmente a particulares, que se conceden de modo instantáneo, con plazos de devolución cortos, y con unos intereses que suelen superar a los establecidos por el propio mercado.

PERFIL DE CONSUMIDOR QUE RECURRE A ESTE TIPO DE CRÉDITOS

Personas en apuros que necesitan el dinero para poder llegar a fin de mes o atender gastos principales. La simplicidad y rapidez de concesión de un crédito rápido tiene la contrapartida de que los intereses aplicados y la penalización al no poder afrontar la devolución de la cantidad exigida son cuantías considerablemente elevadas.

Personas en apuros que necesitan el dinero para poder llegar a fin de mes o atender gastos principales. La simplicidad y rapidez de concesión de un crédito rápido tiene la contrapartida de que los intereses aplicados y la penalización al no poder afrontar la devolución de la cantidad exigida son cuantías considerablemente elevadas.

A parte de estas características podemos observar que estos créditos son extremadamenete fáciles de contratar a golpe de clic con el uso de tic´s en cualquier página web que nos encontremos en internet, o incluso, en la televisión, la cual se está inundando de publicidad de este ámbito.

¿QUÉ DERECHOS TENEMOS A LA HORA DE CONTRATAR UN CRÉDITO RÁPIDO?

- DERECHO DE DESISTIMIENTO:

Para rescindir el contrato, dispone de un plazo de 14 días naturales desde que lo

firmó. En este caso, tendrá que devolver el dinero que le hayan ingresado en concepto del préstamo y abonar los intereses correspondientes únicamente al tiempo existente entre la suscripción del contrato y el ejercicio del derecho.

- REEMBOLSO ANTICIPADO

El consumidor puede devolver de forma anticipada (de forma total o parcial) y en cualquier momento el crédito.

Si esto ocurre, tiene derecho a que le reduzcan el coste total del crédito (incluido intereses y costes correspondientes a la duración del contrato que quede por transcurrir),

independientemente de que se hubiesen pagado ya.

- CESIÓN DE LOS DERECHOS

Si, por ejemplo, no pagamos y la entidad que nos concedió el crédito cede

los derechos de cobro a una empresa

de gestión de cobros, nosotros, como consumidores, tenemos los mismos derechos

que teníamos con quien nos prestó el dinero.

Quien nos prestó el dinero nos tiene que informar de esta cesión, excepto cuando el

prestamista original siga prestando los servicios relativos al crédito.

- CONTRATO DE CRÉDITO RÁPIDO

El contrato deberá en todo caso ser por escrito en papel o en otro suporte duradero

(correo electrónico, fax...) Se tiene que redactar con letra legible, con un contraste de

impresión adecuado y deberá contener todas las condiciones esenciales del préstamo;

tipo de interés y condiciones de interés del mismo, interés de demora, TAE, duración,

gastos asociados al crédito.

IRREGULARIDADES FRECUENTES EN LOS CONTRATOS DE ESTOS PRODUCTOS

El “Estudio sobre la publicidad, condiciones y prácticas de comercialización de

los minipréstamos y créditos rápidos” realizado por ADICAE en 2014, así como el

estudio sobre “La realidad del crédito no hipotecario en España” en 2015,

demuestran que la información facilitada por estas entidades es casi nula. Algunos

de los aspectos problemáticos detectados en los créditos rápidos son los siguientes:

- FALTA DE INFORMACIÓN AL CONSUMIDOR

Letras muy grandes resaltando las supuestas “ventajas”,

llamativos lemas y fotos amables. Eso es lo único que

las empresas de este tipo quieren que el consumidor vea antes de

contratar un crédito rápido. De ahí que la desinformación y la

falta de transparencia sea uno de los principales problemas

que encontramos con estas entidades. Es una desinformación

interesada a través de publicidades llamativas que quieren

desviar la atención con el único objetivo de captar al cliente.

- EL COSTE DEL CRÉDITO

Los tipos de interés en los créditos

rápidos son en la mayoría de casos muy altos,

probablemente consecuencia de que las empresas que

los ofrecen no evalúan correctamente la solvencia del

deudor ni exigen, en algunos casos, requisitos mínimos como

tener un nómina lo cual hace que para compensar los probables

impagos cobren altos intereses en perjuicio del consumidor. En

los estudios realizados por ADICAE se ha detectado existen créditos

rápidos en los que la TAE alcanza o incluso supera el 4000%. Además,

en caso de que nos retrasemos en el pago al vencimiento podemos encontrar

con que la cifra a devolver se multiplica.

Los tipos de interés en los créditos

rápidos son en la mayoría de casos muy altos,

probablemente consecuencia de que las empresas que

los ofrecen no evalúan correctamente la solvencia del

deudor ni exigen, en algunos casos, requisitos mínimos como

tener un nómina lo cual hace que para compensar los probables

impagos cobren altos intereses en perjuicio del consumidor. En

los estudios realizados por ADICAE se ha detectado existen créditos

rápidos en los que la TAE alcanza o incluso supera el 4000%. Además,

en caso de que nos retrasemos en el pago al vencimiento podemos encontrar

con que la cifra a devolver se multiplica. - EL PELIGRO DE LA INMEDIATEZ

El objetivo de las entidades que ofrecen crédito rápido es que se

contraten, de forma fulminante, el mayor número de préstamos posibles. En ocasiones,

incluso las webs cuentan con cronómetros que indican el minuto exacto en el que el

usuario recibirá el dinero en su cuenta, chats intantáneos para que el consumidor

contacte de forma inmediata con el gestor comercial o llamativos lemas como “tu dinero

en un clic” o “liquidez en solo tres minutos”.

Estos métodos provocan que los consumidores no tengan margen para

reflexionar y conocer a fondo los derechos que les amparan. Si la

compañía oferta la concesión en cinco minutos, da por hecho que

el consumidor no va a solicitar una oferta vinculante y, mucho

menos, va a dedicar un tiempo a estudiarla.

El objetivo de las entidades que ofrecen crédito rápido es que se

contraten, de forma fulminante, el mayor número de préstamos posibles. En ocasiones,

incluso las webs cuentan con cronómetros que indican el minuto exacto en el que el

usuario recibirá el dinero en su cuenta, chats intantáneos para que el consumidor

contacte de forma inmediata con el gestor comercial o llamativos lemas como “tu dinero

en un clic” o “liquidez en solo tres minutos”.

Estos métodos provocan que los consumidores no tengan margen para

reflexionar y conocer a fondo los derechos que les amparan. Si la

compañía oferta la concesión en cinco minutos, da por hecho que

el consumidor no va a solicitar una oferta vinculante y, mucho

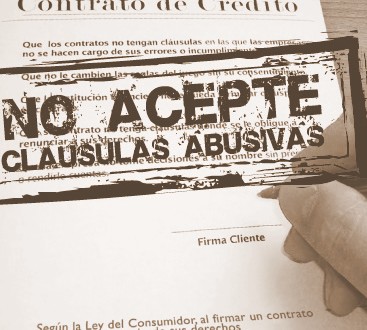

menos, va a dedicar un tiempo a estudiarla.- MULTITUD DE CLAÚSULAS ABUSIVAS *(IMPORANTE)*

En los contratos de créditos rápidos es frecuente

encontrar cláusulas abusivas que pueden dificultar

que el consumidor acabe de pagarlo.

Como consumidores críticos y responsables,

debemos ejercer nuestros derechos y reclamar en

caso de que sean vulnerados.

En los contratos de créditos rápidos es frecuente

encontrar cláusulas abusivas que pueden dificultar

que el consumidor acabe de pagarlo.

Como consumidores críticos y responsables,

debemos ejercer nuestros derechos y reclamar en

caso de que sean vulnerados.TIPOS DE CLAÚSULAS ABUSIVAS MÁS POPULARES

- Cláusulas sobre la no comunicación de los motivos de denegación del crédito por parte del prestamista.

- Cláusulas que limitan el derecho de desistimiento del consumidor o no informan sobre la forma de ejercer el mismo.

- Cláusulas sobre penalización por mora en las que se fijan unos intereses moratorios en caso de impago por el consumidor desproporcionadamente altos.

- Cláusulas de cesión del crédito a un tercero y renuncia a la notificación del consumidor de la cesión del contrato y/o del crédito.

- Cláusulas relacionadas con el cómputo del plazo del préstamo, cuando fija que la duración del préstamo empieza a contar desde que al consumidor se le comunica que se le concede el crédito.

ORGANISMOS OFICIALES REGULADORES EN TEMAS FINANCIEROS

Los Organismos Reguladores Financieros, son las entidades públicas encargadas de que las empresas de intermediación cumplan con la legislación vigente, y además mantienen un control sobre el desarrollo de la actividad.

Esto se traduce en controles periódicos por parte del organismo regulador, así como la obligación de las empresas a presentar una serie de documentos, como podrían ser los balances financieros, el registro de clientes, la documentación que utilizan para calificar a los clientes, etc. Todo con la intención de evitar fraudes y velar por los pequeños inversores.

Esto se traduce en controles periódicos por parte del organismo regulador, así como la obligación de las empresas a presentar una serie de documentos, como podrían ser los balances financieros, el registro de clientes, la documentación que utilizan para calificar a los clientes, etc. Todo con la intención de evitar fraudes y velar por los pequeños inversores.

En España el organismo de estas características más importante es:

CNMV (COMISIÓN NACIONAL DEL MERCADO VALORES)

Es un organismo adscrito a la Secretaría de Estado de Economía y Apoyo a la Empresa del Ministerio de Economía y Competitividad, fundado en 1988, encargado de la supervisión de los mercados de valores en España.

Es un organismo adscrito a la Secretaría de Estado de Economía y Apoyo a la Empresa del Ministerio de Economía y Competitividad, fundado en 1988, encargado de la supervisión de los mercados de valores en España.

El presidente es Sebastián Albella y la vicepresidenta es Ana María Martínez-Pina, que fueron nombrados en sus cargos el 25 de noviembre de 2016

¿HAY ALGÚN TOPE LEGAL DE INTERESES EN ESTOS CRÉDITOS?

Los intereses aplicables en la concesión de un crédito podrían encontrar su limitación en la Ley de Represión de la Usura (más conocida como Ley Azcárate, de 1908), que declara la nulidad del contrato en aquellos casos en los que sus condiciones puedan resultar leoninas. Esto es, exijan a una de las partes del contrato el cumplimiento de condiciones particularmente duras, especialmente en los casos en los que se estipule un interés notablemente superior al interés normal del dinero (ya sea respecto al interés remuneratorio, al de demora o, en su caso, al nivel de los dos, según señala la STS 677/2014, de 2 diciembre) y desproporcionado con las circunstancias del caso en los que dicho interés haya sido aceptado como consecuencia de la situación angustiosa del consumidor, de su inexperiencia o de la limitación de sus facultades mentales.

El Banco de España señala que no existe tope legal alguno respecto de los tipos de interés en los créditos rápidos o en cualquier otro tipo de crédito.

El Banco de España señala que no existe tope legal alguno respecto de los tipos de interés en los créditos rápidos o en cualquier otro tipo de crédito.

CASOS REALES DE OFERTAS ABUSIVAS

Investigando, he encontrado tres gráficos de ejemplos reales que explican muy bien lo que llevamos en todo la entrada. Aquí los tenéis:

|

| MONEDO NOW |

|

| FERRATUM BANK |

|

| CREDITEA |

PUBLICIDAD DE ESTAS EMPRESAS

Estos créditos son maneras de hacer negocio con gente que usualmente está en situaciones extremas y que cuya situación obliga a tomar decisiones irracionales de todo punto. Es un anzuelo muy apetitoso con tres características que se hacen ver verdaderamente interesantes

- RAPIDEZ

- FACILIDAD

- COMODIDAD

Detrás de estos tres pilares hay unos intereses disparados y unas clausulas que están fuera de la racionalidad pero que en situaciones extremas de necesidad o de puro desconocimiento la gente acepta siendo o no, consciente de los que esto conlleva.

¿Peligroso? Sí . Pero al fin y al cabo, la gente que está detrás de todo esto e inteligente ya que de esta manera se pueden ganar cantidades bastante importantes de dinero lo cuál desde el punto de vista financiera está genial, pero esto valdría si fuésemos robots, la realidad es que detrás de esas jugosas propuestas hay gente como nosotros. Ellos van a seguir ganando mucho dinero debido a que dudo mucho de sus cargos de conciencia, por lo que, a no ser que algún organismo oficial se meta en medio, estas actividades van a continúar su curso, y lo peor de todo, con unas previsiones ascendentes.

Excelente artículo sobre los préstamos personales. Aquí comparto otro artículo en donde tienen varios enlaces de sitios webs que otorgan préstamos personales en línea, espero que os ayude: ¿Qué son los préstamos personales en línea?

ResponderEliminar